Unterschied zwischen CAPM und WACC

Capm vs wacc

Aktienbewertungen sind sowohl für jeden Investor als auch für Finanzexperten ein Muss. Während es Anleger gibt, die eine bestimmte Rate für ihre Investitionen in Aktien in einem Unternehmen erwarten, gibt es Kreditgeber und Aktieninhaber in einem Unternehmen, die auch anständige Renditen für ihre Investitionen in ein Unternehmen erwarten. Für diese Zwecke stehen verschiedene statistische Werkzeuge zur Verfügung, und aus diesen CAPM und WACC sind sehr beliebt. Es gibt viele Unterschiede in diesen beiden Tools, wie die Leser nach dem Durchlaufen dieses Artikels herausfinden würden.

CAPM steht für das Capital Asset -Preismodell, bei dem es sich um eine Methode handelt, um den richtigen Preis für eine Aktie oder nahezu jedes Vermögenswert mit zukünftigen Cashflow -Prognosen und einen ermäßigten Zinssatz zu ermitteln, der risikobereinigt ist.

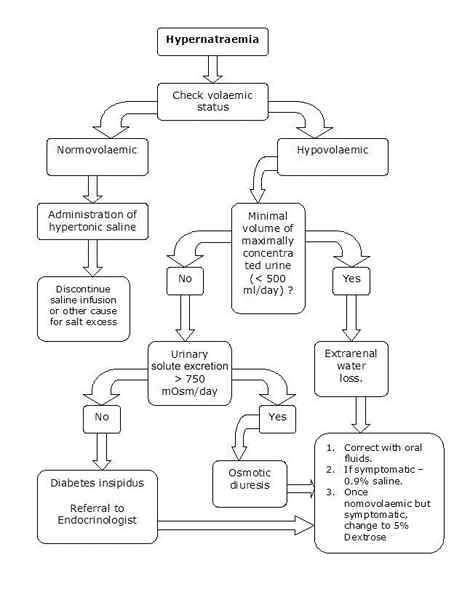

Jedes Unternehmen hat in den nächsten Jahren seine eigenen Prognosen für den Cashflow. Dies erfordert einen Abzinsungssatz, um den Netto -Barwert von Cashflows oder NPV zu erhalten. Es gibt viele Methoden, um den beizulegenden Zeitwert der Kapitalkosten eines Unternehmens herauszufinden, und einer davon ist WACC (gewichtete durchschnittliche Kapitalkosten). Jedes Unternehmen kennt den Preis (Zinssatz), den es für die Schulden zahlt, die es für die Erhöhung des Kapitals benötigt hat. Es muss jedoch die Kosten des Eigenkapitals berechnen, das sowohl aus Schulden als auch aus Geld an Aktionären besteht. Die Aktionäre erwarten außerdem eine angemessene Rendite für ihre Investition in ein Unternehmen, sonst sind sie bereit, das Eigenkapital zu verkaufen, das sie halten. Diese Eigenkapitalkosten sind das, was ein Unternehmen benötigt, um den Aktienkurs auf einem guten Niveau aufrechtzuerhalten (zufriedenstellend für die Aktionäre). Es sind diese Kosten für Eigenkapital, die durch CAPM angegeben und unter Verwendung der folgenden Formel berechnet wird.

Eigenkapitalkosten unter Verwendung von CAPM = R = RF + B X (RM - RF)

Hier ist RF die risikofreie Rate, RM ist die erwartete Marktrendite und B (Beta) ist das Maß für die Beziehung zwischen dem Risikofaktor und dem Preis von Vermögenswerten.

Die gewichtete Durchschnittskosten des Kapitals (WACC) basieren auf dem Anteil der Schulden und Eigenkapital im Gesamtkapital eines Unternehmens.

Wacc = re x e/v + rd x (1- Körperschaftsteuersatz) x d/v

Wobei D/V das Verhältnis der Schulden des Unternehmens zu Gesamtwert ist (Schulden + Eigenkapital)

E/V ist das Verhältnis des Eigenkapitals des Unternehmens zum Gesamtbetrag des Unternehmens (Eigenkapital +Schuld)

Verwandter Link:

Unterschied zwischen CAPM und APT