Differenz zwischen Schuldenquote und Verschuldungsquote der Schulden zu Eigenkapital

Schlüsseldifferenz - Schuldenquote gegenüber Schulden -Eigenkapital -Verhältnis

Unternehmen verfolgen verschiedene Wachstums- und Expansionsstrategien, um höhere Gewinne zu erzielen. Die Finanzierung solcher strategischen Optionen wird häufig anhand von Kapitalanforderungen analysiert, bei denen ein Unternehmen Eigenkapital, Schulden oder eine Kombination aus beiden nutzen kann. Die Mehrheit der Unternehmen versucht, eine geeignete Mischung aus Schulden und Eigenkapital aufrechtzuerhalten, um Vorteile von beidem zu erhalten. Der Schlüsselunterschied zwischen Schuldenquoten und Verschuldungsquote der Schulden zu Eigenkapital besteht darin, dass während Die Schuldenquote misst den Betrag der Verschuldung als Anteil des Vermögens, und das Verhältnis von Schulden zu Eigenkapital berechnet, wie viel Schulden ein Unternehmen im Vergleich zu dem von den Aktionären bereitgestellten Kapital verglichen hat.

INHALT

1. Überblick und wichtiger Unterschied

2. Was ist Schuldenquote

3. Was ist die Verhältnis von Schulden zu Eigenkapital

4. Seite für Nebenvergleich - Schuldenquote gegenüber Schulden -Eigenkapital -Verhältnis

5. Zusammenfassung

Was ist Schuldenquote

Die Schuldenquote ist ein Maß für die Hebelwirkung des Unternehmens. Hebel ist die Höhe der Schulden, die aufgrund der Finanzierung und Investitionsentscheidungen geliehen wird. Dies liefert eine Interpretation des Anteils von Vermögenswerten mit Schulden. Höher die Schuldenkomponente, höher das finanzielle Risiko des Unternehmens. Dieses Verhältnis wird auch als Verhältnis von Schulden zu Assets bezeichnet und wie folgt berechnet.

Schuldenquote = Gesamtverschuldung / Gesamtvermögen *100

Gesamtschulden

Dies umfasst kurzfristige und langfristige Schulden

Kurzfristige Schulden

Dies sind die aktuellen Verbindlichkeiten, die innerhalb eines Jahres fällig sind

E.G. Konten für die zu zahlbaren, zahlbaren, nicht verdienten Einnahmen

Langfristige Verbindlichkeiten

Langfristige Verbindlichkeiten sind innerhalb eines Zeitraums von mehr als einem Jahr zu zahlen

E.G. Bankdarlehen, aufgeschobene Einkommenssteuer, Hypothekenanleihen

Gesamtvermögen

Die Gesamtvermögen umfasst kurzfristige und langfristige Vermögenswerte.

Kurzfristige Vermögenswerte

Im Allgemeinen werden diese auf aktuelle Vermögenswerte bezeichnet, und diese können innerhalb eines Jahres in Bargeld umgewandelt werden.

E.G. Forderungen, Vorauszahlungen, Inventar

Langfristige Vermögenswerte

Dies sind keine Stromvermögen, die nicht innerhalb eines Jahres in Bargeld umgewandelt werden

E.G. Land, Gebäude, Maschinen

Vorteile der Fremdfinanzierung

Liefern niedrigere Zinssätze

Die für Schulden zu zahlenden Zinssätze sind im Allgemeinen niedriger im Vergleich zu den von den Aktionären erwarteten Renditen.

Vermeiden Sie Überabhängigkeit bei der Eigenkapitalfinanzierung

Eigenkapitalfinanzierung ist im Vergleich zu Fremdfinanzierungen kostspielig, da Steuereinsparungen in Bezug auf Schulden erzielt werden können, während Eigenkapital steuerlich zu zahlbar ist

Nachteile der Schuldenfinanzierung

Anlegerpräferenz für niedrige Unternehmen bevorzugen

Viele Unternehmen wurden aufgrund der massiven Schulden, einschließlich einiger der beliebtesten Unternehmen der Welt, wie Enron, Lehman Brothers und Worldcom. Da ein hohes Schuldrisiko ein hohes Risiko signalisiert, können Anleger zögern, in solche Unternehmen zu investieren

Einschränkungen bei der Erlangung von Finanzmitteln

Banken achten besonders auf die bestehende Schuldenquote, bevor sie neue Kredite gewähren, da sie möglicherweise keine Kredite an Unternehmen haben, die einen bestimmten Prozentsatz der Hebelwirkung überschreiten.

Was ist die Verhältnis von Schulden zu Eigenkapital

Das Verhältnis von Schulden zu Eigenkapital ist ein Verhältnis, das zur Messung der finanziellen Hebelwirkung eines Unternehmens verwendet wird, berechnet durch die Aufteilung der Gesamtverbindlichkeiten eines Unternehmens durch das Eigenkapital der Aktionäre. Dies wird allgemein als "als" bezeichnetGearing -Verhältnis''. Das D/E -Verhältnis gibt an, wie viel Schulden ein Unternehmen zur Finanzierung seines Vermögens im Vergleich zum Wert des Werts der Aktionäre verwendet. Dies kann berechnet werden als,

Verschuldungsquote der Schulden zu Eigenkapital = Gesamtverschuldung / Gesamtkapital *100

- Das Gesamtwert ist die Differenz zwischen Gesamtvermögen und Gesamtverbindlichkeiten

Die Verhältnis von Schulden zu Eigenkapital muss zu einem wünschenswerten Zinssatz gehalten werden, was bedeutet, dass eine angemessene Mischung aus Schulden und Eigenkapital bestehen sollte. Es gibt kein ideales Verhältnis, da dies je nach Unternehmensrichtlinien und Branchenstandards häufig unterschiedlich ist.

E.G. Ein Unternehmen kann sich entscheiden, eine Schulden -Eigenkapital -Quote von 40:60 aufrechtzuerhalten. Dies bedeutet, dass 40% der Kapitalstruktur durch Kreditaufnahme finanziert werden, während die anderen 60% das Eigenkapital ausmachen.

Im Allgemeinen höher ist der Anteil der Schulden; höher das Risiko; Daher wird die Höhe der Schulden überwiegend vom Risikoprofil des Unternehmens entschieden. Unternehmen, die begeistert sind, mehr Risiken einzugehen. Darüber hinaus bevorzugen Unternehmen, die hohe Wachstums- und Expansionsstrategien verfolgen, mehr Kredite, um ihr Wachstum innerhalb relativ kurzer Zeit zu finanzieren.

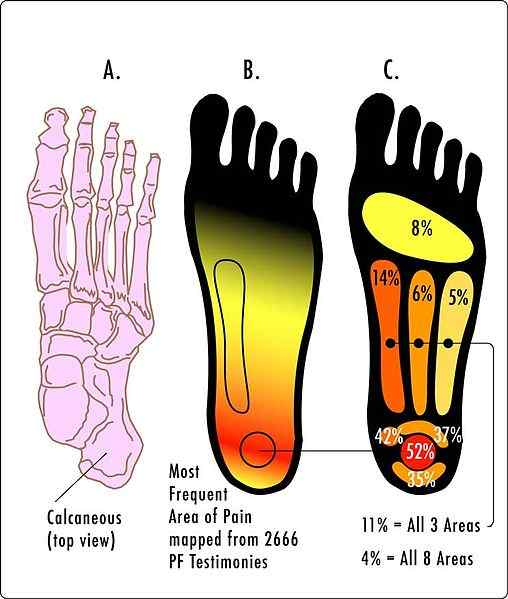

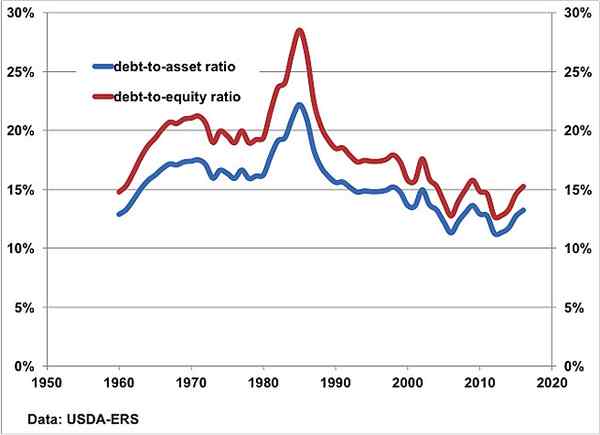

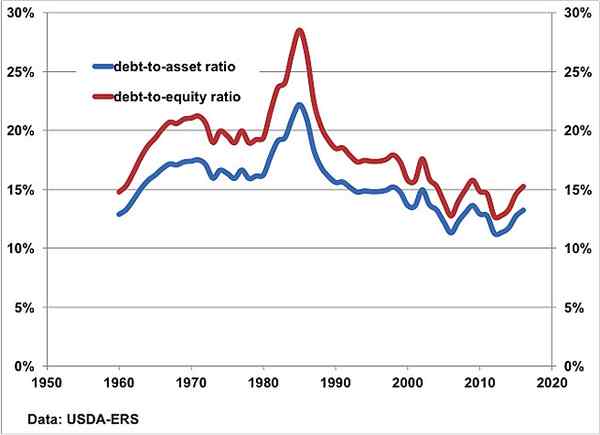

Abbildung_1: Vergleich von Verhältnis von Schulden und Schulden zu Eigenkapital kann den separaten Beitrag von Vermögenswerten und Eigenkapital zur Deckung der Schulden zeigen

Was ist die Differenz zwischen Schuldenquote und Verschuldungsquote für Schulden zu Eigenkapital?

Schuldenquote gegenüber Schulden zu Eigenkapitalquote | |

| Schuldenquote misst die Schulden als Prozentsatz des Gesamtvermögens. | Verschuldungsquote misst die Schulden als Prozentsatz des Gesamtkapitals. |

| Basis | |

| Die Schuldenquote berücksichtigt, wie viel Kapital in Form von Darlehen kommt. | Die Verhältnis von Schulden zu Eigenkapital zeigt, inwieweit Eigenkapital zur Deckung der aktuellen und nichtstromigen Verbindlichkeiten zur Verfügung steht. |

| Formel für die Berechnung | |

| Schuldenquote = Gesamtverschuldung/Gesamtvermögen *100 | Verschuldungsquote der Schulden zu Eigenkapital = Gesamtverschuldung/Gesamtkapital *100 |

| Deutung | |

| Die Schuldenquote wird häufig als Hebelquote interpretiert. | Verhältnis von Schulden zu Eigenkapital wird häufig als Getriebeverhältnis interpretiert. |

Zusammenfassung - Schuldenquoten und Verschuldungsquoten für Schulden zu Eigenkapital

Die Differenz zwischen Schuldenquoten und Verhältnis von Schulden zu Eigenkapital hängt hauptsächlich davon ab, ob die Vermögensbasis oder die Eigenkapitalbasis zur Berechnung des Anteils der Schulden verwendet wird. Beide Verhältnisse sind nach Industriestandards betroffen, in denen es normal ist, in einigen Branchen erhebliche Schulden zu haben. Der Finanzsektor und die kapitalintensiv.

Referenz:

1. „Was ist der Unterschied zwischen dem Getriebeverhältnis und dem Verschuldungsquoten?” Investopedia. N.P., 16. Dezember. 2014. Netz. 16. Februar. 2017.

2. Gallo, Amy. „Eine Auffrischung zum Verhältnis von Schulden zu Äquity.” Harvard Business Review. N.P., 13. Juli 2015. Netz. 16. Februar. 2017.

3. Thakur, Arun. „Top 10 berühmte Unternehmen, die bankrott gingen.” Topyaps. N.P., 02 Jan. 2013. Netz. 16. Februar. 2017.

4. „Verschuldungsquote.” Investopedia. N.P., 29. September. 2015. Netz. 16. Februar. 2017.

5. Saint-Leger, Randolf. „Welche Branche hat in der Regel die höchsten Verschuldungsquoten von Schulden zu Gleichheit?” Budgeting Geld. N.P., N.D. Netz. 17. Februar. 2017.

Bild mit freundlicher Genehmigung:

6. "Schulden-zu-Asset.S. Abteilung für Landwirtschaft (CC von 2.0) über Flickr